出品方: 21世紀(jì)經(jīng)濟報道&九鞅科技

聯(lián)合研究組:肖婧、盧先兵、陸多為、李澤曼、張馨予、楊布澤、姜嘉韜、袁弘暘、楊志錦、唐曜華、李覽青

統(tǒng) 籌:何華、王芳艷、張啟瓏

特約專家:九鞅投資合伙人孫馳博士

數(shù)據(jù)來源:(除另有說明外)21世紀(jì)經(jīng)濟報道、九鞅科技根據(jù)公開資料整理

海報設(shè)計:林潢

本篇債市盤點,聚焦房地產(chǎn)這一重要發(fā)債行業(yè),除對整體行業(yè)進行政策及風(fēng)險梳理外,還將對重點風(fēng)險案例進行回顧剖析。

一、房地產(chǎn)行業(yè)回顧與展望

1、行業(yè)政策盤點

自2020年以來,針對房地產(chǎn)行業(yè)的重磅政策,具體包括地產(chǎn)三道紅線、銀行貸款集中度、城市集中供地、二手房指導(dǎo)價等。對房企沖擊最大的政策無疑是 “三道紅線”、房地產(chǎn)貸款“兩集中”政策的實施,“三道紅線”從房企融資需求端給房企戴上“緊箍咒”,房地產(chǎn)貸款“兩集中”政策則從銀行融資供給端管住銀行給房企放貸的沖動。

如果只是按照“三道紅線”設(shè)定的有息負(fù)債增長幅度來執(zhí)行,房企也不會出現(xiàn)后來的接連“爆雷”現(xiàn)象。由于在政策執(zhí)行過程中執(zhí)行力度超出預(yù)期和“政策初衷”,允許有息負(fù)債略增長或零增長,變成了有息負(fù)債普遍減少,這給以往依賴融資維持資金正常周轉(zhuǎn)的高杠桿房企帶來了巨大挑戰(zhàn)。

2021年6月“三道紅線”政策進一步收緊,央行等監(jiān)管部門將“三道紅線”試點房企的商票數(shù)據(jù)納入其監(jiān)控范圍,要求房企將商票數(shù)據(jù)隨“三道紅線”監(jiān)測數(shù)據(jù)每月上報。拿地銷售比不超過40%、連續(xù)三年經(jīng)營性現(xiàn)金流是否為正等輔助觀察指標(biāo)也受到重視。

“三道紅線”、銀行貸款集中度等監(jiān)管政策實施后,房地產(chǎn)行業(yè)杠桿率連續(xù)下降,降杠桿效果顯著。據(jù)中指研究院數(shù)據(jù),2021年三季度,滬深上市房地產(chǎn)公司剔除預(yù)收賬款后的資產(chǎn)負(fù)債率均值為65.8%,較2020年同期下降0.4個百分點,凈負(fù)債率均值為93.4%,較2020年同期下降6.1個百分點。杠桿率下降背后是各調(diào)控政策發(fā)力后房企各大渠道融資均受限,房地產(chǎn)貸款增速持續(xù)下降。中國銀保監(jiān)會數(shù)據(jù)顯示,截至2021年9月末,房地產(chǎn)貸款增速降至8.6%,比全部貸款增速低近3個百分點。

“集中”供地加大房企資金壓力,重磅政策持續(xù)發(fā)力樓市降溫。除了三道紅線和銀行貸款集中度政策,針對房企的調(diào)控“三駕馬車”(即三道紅線、銀行貸款集中度政策、土地供應(yīng)“兩集中”)還有住宅用地供應(yīng)“兩集中”政策。所謂“兩集中”,即集中發(fā)布出讓公告、集中組織出讓活動。2021年2月份,多地發(fā)文明確2021年將推行住宅用地“集中供地”模式,同步公開出讓,全年將分3批次統(tǒng)一發(fā)布住宅用地招拍掛公告。該政策實施后極大地考驗房企資金實力,中小房企和資金壓力大的大型房企退出核心城市的土地市場。

在多重調(diào)控之下,下半年以來,隨著調(diào)控政策和信貸環(huán)境的持續(xù)收緊,樓市不斷降溫。2021 年 7 月住宅銷售金額與銷售面積單月同比增速雙雙轉(zhuǎn)負(fù),年內(nèi)單月同比首次為負(fù),深圳以及三線城市的二手住宅銷售價格環(huán)比下跌,行業(yè)景氣度承壓。但地產(chǎn)調(diào)控政策遲遲未松動,商品房銷售額月度降幅持續(xù)擴大,2021年7-10 月商品房銷售額同比增速分別為-7.08%、-18.71%、-15.8%、-22.65%。11月份商品房銷售額降幅雖然縮小,但同比依然負(fù)增長,同比增速為-16.31%。

樓市大幅波動之下房企的策略也隨之調(diào)整。上半年樓市熱度較高時房企拿地也頗積極,尤其央企國企積極“搶地”,第一批集中供地溢價率較高,但進入下半年后,在“三架馬車”政策合力以及多地出臺二手房指導(dǎo)價之下,調(diào)控成效顯現(xiàn)房地產(chǎn)行業(yè)熱度急轉(zhuǎn)直下,房企銷售困難、資金承壓,只能放緩?fù)顿Y進度以保證資金鏈安全,下半年土拍市場也逐步趨冷,流拍率增加。

上半年房地產(chǎn)開發(fā)企業(yè)到位資金保持高增長,同比增速約23.5%,但隨著樓市降溫銷售金額同比減少,房企到位資金也受較大影響,同比增速逐月下滑。2021年房地產(chǎn)行業(yè)最重要的兩個關(guān)鍵詞為“政策”和違約,貫穿全年,直到現(xiàn)在一些民營房企的風(fēng)險出清依然還在持續(xù)。

2、行業(yè)表現(xiàn)

單月房地產(chǎn)投資同比降幅有所收窄,竣工重歸正增長。得益于土地市場的邊際修復(fù),2021年1-11月份,全國房地產(chǎn)開發(fā)投資13.73萬億元,同比增長6.0%;單11月看,開發(fā)投資完成1.24萬億元,同比下降4.3%,較10月份的-5.4%有所收窄。而11月新開工同比下滑21.0%,跌幅縮小12.1個百分點,同比2019年下降17.8%。單月新開工自4月以來同比持續(xù)為負(fù)值,但從11月其有一定程度的收窄。11月竣工面積同比增長15.4%,由跌轉(zhuǎn)增。我們預(yù)計由于近期需求端銷售持續(xù)回落疊加流拍率上升,房企資金面緊張延續(xù),預(yù)計后續(xù)投資將繼續(xù)維持偏弱的狀態(tài)。

到位資金中的自籌資金、按揭貸款邊際改善,但由于銷售下滑,定金和預(yù)收款仍然處于下滑態(tài)勢。11月房地產(chǎn)開發(fā)企業(yè)到位資金為1.68萬億元,同比下降7.0%,增速較10月份提升2.5個百分點。其中,國內(nèi)貸款1492億元,同比下滑20.5%,增速較10月份提升6.7個百分點;自籌資金6761億元,同比增加2.1%,增速較10月份提升4.9個百分點;定金及預(yù)收款5116億元,同比下滑16.1%,增速較10月份下降3.2個百分點;個人按揭貸款2955億元,同比增加10.6%,增速較10月份提升9.6個百分點;銷售回款8071億元,同比下滑7.9%,增速較10月份提升0.9百分點。

2021年12月中央經(jīng)濟工作會議強調(diào)堅持房子是用來住的、不是用來炒的定位,同時要求加強預(yù)期引導(dǎo),探索新的發(fā)展模式,堅持租購并舉,加快發(fā)展長租房市場,推進保障性住房建設(shè),支持商品房市場更好滿足購房者的合理住房需求,因城施策促進房地產(chǎn)業(yè)良性循環(huán)和健康發(fā)展。12月陸續(xù)有一定的國企和優(yōu)質(zhì)的民企開發(fā)商陸續(xù)進行了債券市場的融資。我們認(rèn)為12月份行業(yè)整體的資金來源情況將得到改善。但是財務(wù)杠桿高的弱資質(zhì)民企的再融資料將延續(xù)緊張態(tài)勢。

商品房銷售弱勢企穩(wěn),三線最弱而二線整體修復(fù)力度較強。1-11月份,商品房銷售面積158131萬平方米,同比增長4.8%,商品房銷售額16.17萬億元,同比增長8.5%。從11月單月來看,11月商品房銷售面積和銷售金額同比仍然為負(fù),跌幅分別為14.0%和16.3%,跌幅有一定收窄,環(huán)比由跌轉(zhuǎn)增。從商品住宅分城市級別的銷售數(shù)據(jù)來看,我們可以發(fā)現(xiàn)三線城市的銷售數(shù)據(jù)處于最弱的狀態(tài),二線城市的整體修復(fù)力度較強。我們認(rèn)為后續(xù)信貸或更多地支持剛需和改善型合理住房需求。房地產(chǎn)稅試點或?qū)⒙涞兀圏c城市名單、征收細(xì)則等均有望發(fā)布,短期或進一步影響購房者預(yù)期,整體銷售或難以見到大幅的回暖。

從百城價格指數(shù)來看,2021年百城新建住宅價格累計上漲2.44%,處近七年最低水平,較2020年收窄1.02個百分點;百城二手住宅價格累計上漲3.27%。12月單月,百城新建住宅平均價格為16180元/平方米,環(huán)比下跌0.02%,延續(xù)下跌態(tài)勢;同比上漲2.44%,漲幅較上月收窄0.28個百分點。百城二手住宅平均價格為15999元/平方米,環(huán)比下跌0.09%,跌幅較上月擴大0.01個百分點;同比上漲3.27%,漲幅較上月收窄0.39個百分點。考慮后續(xù)開發(fā)商資金壓力,為了加快回款的降價促銷的動力仍然較大,我們認(rèn)為房價仍然會延續(xù)目前的穩(wěn)中略跌的態(tài)勢。

土地市場受供應(yīng)縮量和下半年市場降溫下流拍率上行影響,成交規(guī)模和土地出讓金同比明顯下滑。由于交易市場調(diào)整和資金壓力下房企拿地意愿降低,全國土地市場出現(xiàn)明顯降溫,流拍和撤牌情況較為嚴(yán)重。一線城市加大供地下宅地成交規(guī)模穩(wěn)中有增,二線和三四線城市宅地供求規(guī)模明顯縮量,流拍撤牌率明顯上升。我們認(rèn)為在整體融資環(huán)境難以較大改善的前提下,土地市場或延續(xù)低迷。

從城市的數(shù)據(jù)來看,我們梳理了2021年1-10月土地出讓金同比下滑,并且流拍率高于15%以上的城市,其中在土地出讓金同比下滑的條件下,南充、鄂州、果洛、農(nóng)12師、張家界、錦州以及吉安等地的土地流拍率高于30%。顯示出當(dāng)?shù)氐耐恋厥袌鲇幸欢ǖ南滦袎毫Α?/p>

數(shù)據(jù)來源:中國指數(shù)研究院

11月19日,央行發(fā)布2021年第三季度中國貨幣政策執(zhí)行報告,指出目前房地產(chǎn)市場風(fēng)險總體可控,房地產(chǎn)市場健康發(fā)展的整體態(tài)勢不會改變。同時近期部分城市如成都和廣州對房地產(chǎn)的預(yù)售資金的監(jiān)管政策進行了微調(diào)。

從克而瑞公布的開發(fā)商12月的銷售數(shù)據(jù)來看,我們可以觀察到國企和民企銷售的分化的進一步拉大,部分國企和優(yōu)質(zhì)民企12月銷售恢復(fù)正增長,但信用面較差的民企的銷售數(shù)據(jù)仍然堪憂(TOP50強開發(fā)商的平均操盤金額和操盤面積均值同比下滑25%以及43%)隨著農(nóng)歷新年的淡季的到來,開發(fā)商的銷售和回款或面臨更大的考驗,而節(jié)日期間工程款也有較高的結(jié)算壓力。我們建議對高杠桿且銷售下滑較高的企業(yè)(特別是民營企業(yè))仍然保持謹(jǐn)慎。

TOP50強房地產(chǎn)開發(fā)商12月銷售數(shù)據(jù)累計同比以及單月同比情況

數(shù)據(jù)來源:克而瑞

3、違約由小房企蔓延至頭部大房企

2021年房企違約出現(xiàn)的一個重要趨勢是從原來以小房企為主擴散大到大房企、頭部房企,三道紅線、銀行貸款兩集中等政策限制房企杠桿,使得前幾年靠融資加杠桿快速擴張的大型房企在2021年很快暴露問題。多重調(diào)控之下,重倉環(huán)京地區(qū)的華夏幸福第一個“倒下”,在2021年2月份出現(xiàn)違約。隨著7月份后樓市成交量萎縮,房企資金壓力加大,即使減少拿地力度,在到期償債壓力下,違約的房企也越來越多。

掙扎數(shù)月,千億藍光發(fā)展倒在了接連到期的債務(wù)上。7月12日,藍光發(fā)展發(fā)布公告,應(yīng)在7月11日到期的“19藍光MTN001”,由于未能按期足額償付本息,已經(jīng)構(gòu)成實質(zhì)性違約。藍光發(fā)展公告稱,再融資受阻,流動性出現(xiàn)階段性緊張,加上部分金融機構(gòu)提前宣布到期,最終導(dǎo)致債務(wù)逾期。隨后,某頭部大型房企也陷入流動性危機。

民營房企的另一重要融資渠道美元債融資則隨著花樣年于2021年10月違約而融資難度大增。10月4日,百強房企花樣年控股(01777.HK)發(fā)布公告稱,花樣年針對2021年10月4日到期的、余額為2.06億美元的美元債未能按時償還,構(gòu)成債務(wù)違約。

而到期之前,花樣年多次對投資人承諾,將使用自有資金償還、資金已經(jīng)鋪排好。但到了兌付那一天,花樣年卻突然發(fā)布違約公告,徹底觸發(fā)整個行業(yè)的嚴(yán)重信用危機。

房企已形成“融資收縮—信用違約”的惡性循環(huán),融資收縮加劇違約風(fēng)險暴露,違約風(fēng)險暴露導(dǎo)致融資難度進一步加大,暴露違約風(fēng)險的房企更多。

在接連爆雷后,房企也成為評級下調(diào)的重災(zāi)區(qū)。恒大爆雷后房企“大而不倒”信仰已經(jīng)動搖,境內(nèi)外評級機構(gòu)評級下調(diào)動作更為頻繁,尤其10月初花樣年控股違約后,房企更是被頻繁密集下調(diào)評級。

據(jù)不完全統(tǒng)計,自9月份至11月下旬兩個多月的時間,穆迪、惠譽、標(biāo)普三大國際評級機構(gòu)對中國房企做出了142次調(diào)整評級和展望的動作(包括對某一家房企重復(fù)調(diào)整評級的次數(shù)),其中評級和展望被下調(diào)的累計有106次,比例高達74.6%。這一數(shù)字超過了2020年全年的調(diào)整次數(shù),創(chuàng)下中國房企評級近年來全年被下調(diào)總次數(shù)的歷史新高。

10月單月就有30多家房企信用評級被下調(diào),僅10月18日一天,穆迪就一口氣下調(diào)10多家房企信用評級或展望。評級下調(diào)又進一步使得部分房企的債務(wù)加速到期,違約風(fēng)險加速暴露。九鞅科技數(shù)據(jù)顯示,地產(chǎn)因子累計收益(BPs)下半年以來持續(xù)走低,尤其9月份以來加速跳水。一些重倉高收益地產(chǎn)債的投資機構(gòu)也因此損失慘重。

4、趨勢展望

10月份以來政策寬松信號頻頻釋放,但房地產(chǎn)去金融化將持續(xù)。10月份房地產(chǎn)政策微調(diào)的聲音開始出現(xiàn)。10月20日,中共中央政治局委員、國務(wù)院副總理劉鶴在2021年金融街論壇年會上表示,目前房地產(chǎn)市場出現(xiàn)了個別問題,但風(fēng)險總體可控,合理的資金需求正在得到滿足,房地產(chǎn)市場健康發(fā)展的整體態(tài)勢不會改變。

10月26日,國家發(fā)展改革委同國家外匯局聯(lián)合召開房地產(chǎn)企業(yè)外債座談會,對房企償還海外債做出指示。從10月份開始房地產(chǎn)貸款投放開始回升,10月房地產(chǎn)貸款投放環(huán)比多增超過1500億元,其中房地產(chǎn)開發(fā)貸款環(huán)比多增500多億,個人住房貸款環(huán)比多增超千億元。

進入11月份后房企融資“閥門”更是明顯松動,迎來陣陣暖意。11月9日,中國銀行間市場交易商協(xié)會舉行房企代表座談會。此后房企境內(nèi)發(fā)債明顯提速。

據(jù)克而瑞數(shù)據(jù),房企11月發(fā)債總額294億元,環(huán)比上升111.4%,同比下降50.3%。其中,境內(nèi)發(fā)債284億元,環(huán)比上升197.2%,同比下降7.9%,境內(nèi)發(fā)債隨著監(jiān)管部門釋放積極信號已明顯回暖。但境外發(fā)債依然困難;11月房企境外發(fā)債10.21億元,環(huán)比下降76.6%,同比下降96.4%。

房地產(chǎn)貸款發(fā)放速度也加快。11月末,銀行業(yè)金融機構(gòu)房地產(chǎn)貸款同比多增2000多億元,其中,個人住房貸款余額同比多增1100多億元,開發(fā)貸款同比多增900多億元。

雖然房地產(chǎn)政策已經(jīng)松動,但目前政策松動依然是有限范圍的松動,以“穩(wěn)”為目標(biāo)。房地產(chǎn)去金融化過程將持續(xù)。當(dāng)前中國走上高質(zhì)量發(fā)展道路,宏觀經(jīng)濟需要擺脫對房地產(chǎn)行業(yè)的過度依賴,也需要其軟著陸,因此政策面對房地產(chǎn)行業(yè)的定位是“三穩(wěn)”:穩(wěn)地價、穩(wěn)房價、穩(wěn)預(yù)期。從長周期看,我國住宅開發(fā)行業(yè)已經(jīng)進入生命周期的成熟階段,需求中樞將逐步見頂。展望 2022年,房地產(chǎn)政策邊際寬松但不改“房住不炒”的基調(diào)。2022年房地產(chǎn)行業(yè)景氣度預(yù)計走出前低后高走勢。此外,房地產(chǎn)行業(yè)區(qū)域、企業(yè)分化加劇的趨勢將延續(xù)。

2022年一季度房企債券到期壓力較大,尤其是美元債到期壓力較大,在美元債發(fā)行困難的當(dāng)前環(huán)境下,到期償債壓力大的民營房企違約預(yù)計還會出現(xiàn)。樓市回暖至少要等到2022年一季度,而民營房企的銷售也會受風(fēng)險事件影響回暖慢于國企央企。預(yù)計政策徹底轉(zhuǎn)向的可能性較小,旨在遏制房企盲目擴張、避免房地產(chǎn)擠占過多金融資源的政策預(yù)計將持續(xù)發(fā)揮效力(只是力度減輕),從目前情況來看,除了少數(shù)優(yōu)質(zhì)民營房企外,民營房企融資難有明顯改善,高杠桿民營房企的風(fēng)險出清過程將持續(xù)。

二、高收益地產(chǎn)債與重點風(fēng)險案例

伴隨違約增多,2021年高收益?zhèn)袌鲲L(fēng)起云涌,1月份以來高收益信用債總收益指數(shù)在10月份前一度達到高點,但隨著10月深業(yè)及深鉅涉及債券暴跌,同時地產(chǎn)債跌幅也較大,高收益信用債總收益指數(shù)開始跳水式大跌,11月份隨著違約的房企越來越多,恐慌情緒蔓延,越來越多的地產(chǎn)債遭拋售,地產(chǎn)高收益?zhèn)蟮M一步拉低高收益信用債總收益指數(shù),大跌的地產(chǎn)主體包括陽光城、榮盛、奧園、世茂等。

受恒大信用事件影響,2021年房地產(chǎn)高收益?zhèn)袌隹焖贁U容。目前房地產(chǎn)政策底雖然初步顯現(xiàn),但“大水漫灌式放松”不會出現(xiàn),不同房企分化較大。考慮到流動性危機具有較高傳染性而房地產(chǎn)銷售回暖需要時間,政策放松能否助資金鏈緊張的房企消除流動性危機有待進一步觀察和驗證,部分民營房企在2022年1季度到期償債高峰壓力下依然掙扎在違約邊緣,預(yù)計房地產(chǎn)高收益?zhèn)袌鲞€會存續(xù)。對城投債而言,考慮到樓市降溫之下房企購地意愿下降拖累地方財政收入、城投融資政策偏緊以及“全域無隱性債務(wù)”試點下區(qū)域或?qū)⑦M一步分化等,未來不排除還有城投進入高收益?zhèn)袌觥?/p>

1、恒大違約案例分析

2021年下半年以來,頭部房企恒大流動性危機顯現(xiàn),陸續(xù)出現(xiàn)商票逾期、理財產(chǎn)品逾期、多地項目停工、銷售額大幅下降、債務(wù)違約等負(fù)面事件。

雖然2021年上半年已有關(guān)于恒大的負(fù)面消息陸續(xù)爆出,但未得到市場足夠的重視。6月份后恒大負(fù)面輿情開始集中爆發(fā),其中主要包括債務(wù)逾期、評級連續(xù)下調(diào)以及資產(chǎn)大量出售三個方面,流動性危機全面爆發(fā)。

債務(wù)逾期方面,恒大自2021年6月以來,已經(jīng)爆出多起違約事件,2021年6月29日,合作十余年的上游供應(yīng)商三棵樹涂料公司發(fā)布公告催款,稱中國恒大逾期票據(jù)金額5137.06萬。不過公告一出,恒大立刻回應(yīng)稱已完成兌付。2021年7月9日,恒大表示,中山朗斯家居股份有限公司1100萬元商業(yè)票據(jù)將延遲三個月兌付。2021年8月2日,壘知集團公告稱恒大集團及其成員企業(yè)開具的3317.42萬元商票逾期。2021年8月12日消息,恒大在多家銀行的貸款展期,其中包括民生銀行、浙商銀行、浦發(fā)銀行。

進入9月份后負(fù)面輿情更多,國民信托借給河南恒大童世界E、F區(qū)項目的一筆借款到期,但沒有獲得及時償還;恒大擔(dān)保的理財產(chǎn)品逾期,遭投資者集體維權(quán),恒大公布三大兌付方案,與此同時,供應(yīng)商因恒大商票大面積逾期也蜂擁恒大總部維權(quán)。由于商票逾期供應(yīng)商罷工,恒大多地停工的消息也不斷出現(xiàn)。

由于恒大下半年到期債券不多,因此即使出現(xiàn)流動性危機也一直未在公開市場違約,直到12月3日,中國恒大集團(上市代碼:HK03333)在香港聯(lián)交所發(fā)布了無法履行一筆2.6億美元擔(dān)保義務(wù)的公告,正式宣告違約。受負(fù)面輿情頻出以及主體評級連續(xù)下調(diào)的影響,2021年下半年恒大的銷售業(yè)績也逐月下降,據(jù)恒大披露,恒大2021年6月、7月及8月物業(yè)合約銷售金額分別為716.3億元、437.8億元、380.8億元,9月1日-10月20日期間甚至萎縮至36.5億(含向供貨商及承包商出售物業(yè)單位抵扣款項)。據(jù)中國指數(shù)研究院數(shù)據(jù)測算,11月份恒大銷售額僅增加26.8億。在售房回流資金渠道受負(fù)面影響賣不動房子、融資也無望,同時出售資產(chǎn)未能快速大量回血的情況下,恒大的流動性趨于枯竭。據(jù)九鞅科技數(shù)據(jù)顯示,自2021年7月起,恒大的隱含違約率開始大幅度上升,違約風(fēng)險不斷加大。

自成立以來,恒大就不斷地擴充自己的商業(yè)版圖, 2004 年開始,集團提出全國發(fā)展策略高速拓展,2006 年迅速實現(xiàn)項目的全國化布局。2016 年,集團合約銷售額達3734億元,位列中國第一,首次榮膺中國房地產(chǎn)綜合實力第一名。2020 年,集團實現(xiàn)合約銷售額7232 億元,合約銷售面積8085.6萬平方米,總土儲項目798個,分布于中國234個城市,已連續(xù)四年蟬聯(lián)“中國房地產(chǎn)開發(fā)企業(yè)500 強第一名”和“中國房地產(chǎn)百強企業(yè)第一名”。除此之外,恒大還先后進軍包括體育、文旅、礦泉水、糧油、乳業(yè)、金融、汽車、影視等多個板塊,不過其盈利主要還是依賴房地產(chǎn)。在負(fù)債擴張模式下,過快的擴張速度以及盲目多元化積累的巨額債務(wù)償還壓力和持續(xù)不斷的投入壓力在遭遇2021年融資收緊環(huán)境后,流動性緊張局面也開始凸顯。終于,項目停工、債務(wù)逾期,恒大的資金鏈危機全面爆發(fā)。

恒大“爆雷”背后是過去兩年快速擴張的房企突然遭遇2021年融資緊縮后必然出現(xiàn)的現(xiàn)象,高杠桿的運作模式依賴持續(xù)的融資滾續(xù),當(dāng)融資明顯受限后,房企的正常資金周轉(zhuǎn)開始出問題,恒大暴雷從商票逾期開始,上半年已經(jīng)有恒大商票逾期的零星傳聞,當(dāng)負(fù)面輿情頻發(fā)甚至鋪天蓋地時,恒大融資渠道和銷售渠道兩大資金來源渠道均受阻,資金流動性陷入僵局。目前恒大已官宣違約并且請求廣東省政府派出工作組督促推進風(fēng)險處置。恒大事件傳遞了“大而不倒”并非免死金牌的信號,給地產(chǎn)行業(yè)敲響了警鐘。

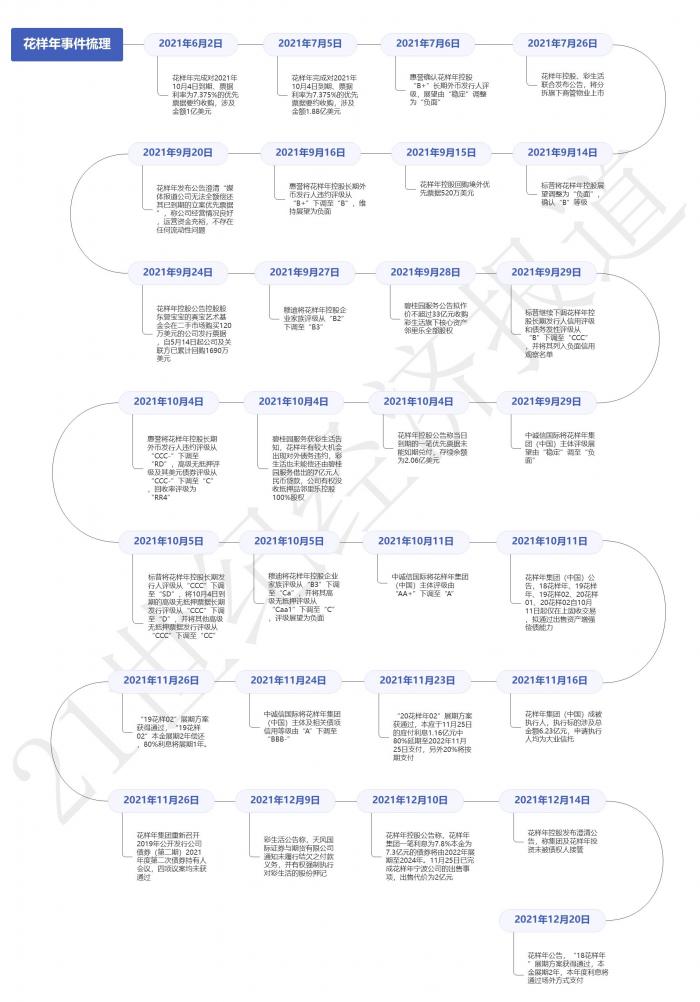

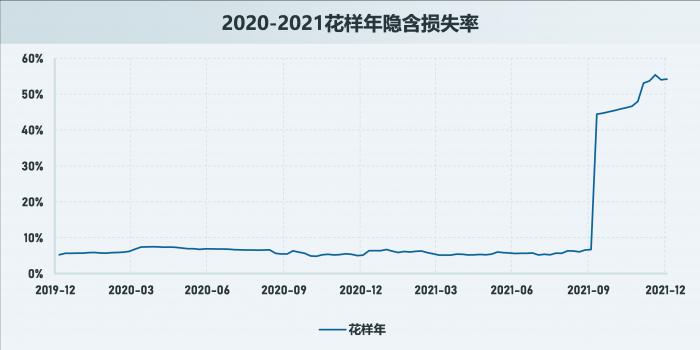

2、花樣年違約案例分析

作為首家“躺平”的房企美元債發(fā)行主體,花樣年的違約與自救都具有典型意義。

一方面,2021年5月,受到恒大信用風(fēng)險事件影響,花樣年境內(nèi)外債券價格異動頻繁,公司通過債券回購等一系列措施試圖“自救”;但另一方面,在花樣年向市場釋放穩(wěn)定信號后,10月境外優(yōu)先票據(jù)的突然違約,又造成投資人對房地產(chǎn)境外美元債的信心崩塌,進一步引發(fā)境內(nèi)房企在境外的融資渠道收縮。

從2021年債券價格波動情況來看,以2021年12月17日到期的“18花樣年”為例,最早在5月6日出現(xiàn)債券價格上漲0.79%,從9月開始價格在震蕩中一路下行,在10月4日花樣年美元債違約后,“18花樣年”價格跳水,10月8日跌幅超過20%。

對于5月以來債券價格波動的原因,花樣年控股在中期業(yè)績報告中表示,受到境外房地產(chǎn)美元債整體市場波動加劇影響,花樣年集團境內(nèi)外債券價格出現(xiàn)波動。對此,花樣年集團在6月、7月對2021年10月到期的優(yōu)先票據(jù)進行兩次要約回購,合計提前償還2.88億美元。但回購美元債并未對花樣年集團及花樣年控股旗下債券價格造成影響,也沒有止住境外評級機構(gòu)下調(diào)花樣年控股主體及相關(guān)債項評級的步伐。

7月6日,惠譽首次下調(diào)花樣年控股評級展望為“負(fù)面”,惠譽認(rèn)為花樣年控股杠桿率提升(凈債務(wù)/調(diào)整后庫存)達到了惠譽50%的負(fù)面觸發(fā)點,以及其隱含現(xiàn)金回收率下滑。惠譽認(rèn)為,盡管花樣年控股擁有足夠的流動性和可行的償債計劃,能夠妥善處理2021年到期的美元債,但鑒于其對美元債資金的高度依賴,債券資本市場的長期疲軟可能對公司信用狀況產(chǎn)生負(fù)面影響。

此后,標(biāo)普、穆迪相繼下調(diào)花樣年控股主體及相關(guān)債項評級,進而導(dǎo)致公司境內(nèi)外價格下跌。

分析違約原因,其一在于高度依賴美元債融資。花樣年控股(06098.HK)及旗下公司的發(fā)債主體主要有兩家,境內(nèi)發(fā)債主體為花樣年集團(中國)有限公司(下稱“花樣年集團”),境外發(fā)債主體為花樣年控股集團有限公司(下稱“花樣年控股”)。截至2021年12月末,花樣年集團境內(nèi)存續(xù)的公司債共5只,存續(xù)規(guī)模合計約64.47億元,其中3只債券的展期事項已獲債權(quán)人通過。花樣年控股存續(xù)的境外美元債共9只,存續(xù)規(guī)模合計約32.11億美元,折合人民幣約204.6億元。

花樣年控股境外債券融資成本相對較高,平均票面利率約為11.02%,其2021年6月發(fā)行的一期美元債票面利率達到14.5%。而截至2021年6月30日,花樣年控股總負(fù)債830.07億元,其存續(xù)債券涉及的約268億元大約占到總負(fù)債的三分之一,有息負(fù)債中債券占比達到67.1%,美元債占比超過50%。

此前花樣年控股股東曾寶寶內(nèi)部家書也印證了債券融資渠道對于花樣年的重要性,其表示,標(biāo)普突然大幅下調(diào)公司評級,致使公司境內(nèi)外融資交叉嚴(yán)重受限,流動性出現(xiàn)階段性緊張。

其二,債務(wù)短期化嚴(yán)重。高度依賴債券融資的同時,花樣年控股的債務(wù)期限結(jié)構(gòu)也不合理。截至2021年6月30日,花樣年控股有息債務(wù)中一年內(nèi)到期的債務(wù)占比達到38%,短期化程度較高。在830.07億元總負(fù)債中,短期借貸及長期借貸當(dāng)期到期部分達到194.65億元。在10月4日發(fā)生債務(wù)違約前,花樣年控股年內(nèi)面臨約60億元人民幣債務(wù)到期,償付壓力很大。

其三,錯失房企發(fā)展紅利期銷售疲軟。2012年開始,花樣年提出2012至2020年戰(zhàn)略規(guī)劃,宣布從房地產(chǎn)開發(fā)商轉(zhuǎn)型為社區(qū)服務(wù)運營商,開啟輕資產(chǎn)業(yè)務(wù)轉(zhuǎn)型。在輕資產(chǎn)轉(zhuǎn)型目標(biāo)下,花樣年聚焦物業(yè)與社區(qū)服務(wù)。然而,花樣年的輕資產(chǎn)轉(zhuǎn)型并未給其帶來快速業(yè)績增長,反而錯失了房地產(chǎn)行業(yè)高速擴張的紅利期。花樣年集團歷年財報數(shù)據(jù)顯示,2013到2017年這五年時間內(nèi),公司凈利潤同比增長率分別為28.63%、17.53%、-8.67%、4.53%、-17.4%,2017年全年利潤僅比2012年增加29.21%。而同期其他房企通過快速擴張拿地,多家房企每年業(yè)績增速穩(wěn)定在20%以上。

2017年開始,花樣年又開始重新加碼房地產(chǎn)業(yè)務(wù),其95%以上的項目均通過收并購?fù)瓿桑档土似渫羶Φ某杀荆瑸槠浜罄m(xù)的經(jīng)營業(yè)績提供一定支撐,但土儲規(guī)模不足導(dǎo)致花樣年從2019年開始頻頻現(xiàn)身公開市場拿地。2020年,花樣年加大拿地力度,新增土儲建筑面積357.92萬平方米,其中權(quán)益面積197.4萬平方米,權(quán)益比例為55.15%。不過花樣年土儲集中度較高,主要分布在成都、武漢、深圳、張家口、佛山等城市,上述城市全口徑土儲面積合計占比為60.37%,中誠信國際在評級報告中表示,花樣年或面臨一定區(qū)域集中風(fēng)險。在2021年房地產(chǎn)行業(yè)整體下行的情況下,花樣年銷售疲軟,三季度銷售僅128億元,同比下降16.04%,去化速度明顯放緩,造成一定回款壓力。疊加短期債務(wù)大量到期,最終促使花樣年出現(xiàn)債券違約。

花樣年控股違約還對高收益?zhèn)袌霎a(chǎn)生了一定影響。在10月4日花樣年控股美元債違約后,10月8日,中資美元債回報率大幅下跌。截至10月8日,中資美元債年初至當(dāng)期的回報率較9月24日下跌274bp至-5.11%,其中投資級債券回報率下跌71bp至0.11%,高收益?zhèn)貓舐蚀蠓碌?93bp至-18.07%。房地產(chǎn)債券回報率較9月24日下跌947bp至-22.33%。

粵公網(wǎng)安備 44010402000579號

粵公網(wǎng)安備 44010402000579號